Τι είναι το σχέδιο 401 (k) και πώς λειτουργεί; - Όρια, κανόνες και οφέλη

Για να απαντήσετε σε αυτήν την ερώτηση, πρέπει να ξέρετε λίγο για το πώς αυτά τα σχέδια λειτουργούν. Έχουν σίγουρα πλεονεκτήματα, ειδικά όταν πρόκειται να σας εξοικονομήσουν χρήματα για τον φόρο σας. Αλλά έχουν και μερικά μειονεκτήματα που μπορεί να σας κάνουν να διστάσετε να τα χρησιμοποιήσετε για όλες τις επενδύσεις σας.

Πώς λειτουργούν τα σχέδια 401 (k)

Το σχέδιο 401 (k) παίρνει το όνομά του από την υποενότητα 401 (k) του φορολογικού κώδικα των ΗΠΑ, η οποία ασχολείται με σχέδια συνταξιοδότησης στο χώρο εργασίας. Αυτό το είδος σχεδίου εμφανίστηκε για πρώτη φορά στη δεκαετία του '80 ως εναλλακτική λύση στα παραδοσιακά συνταξιοδοτικά προγράμματα. Μέχρι τότε, οι περισσότερες μεγάλες επιχειρήσεις προσέφεραν συνταξιοδοτικά ταμεία στους υπαλλήλους τους, γεγονός που τους παρείχε σταθερό εισόδημα στη συνταξιοδότηση. Ωστόσο, καθώς το κόστος των συνταξιοδοτικών προγραμμάτων αυξήθηκε, οι περισσότεροι εργοδότες τις αντικατέστησαν με 401 (k) s, οι οποίες χρηματοδοτήθηκαν κυρίως από εισφορές των εργαζομένων.

Ακολουθεί το πώς λειτουργεί ένα σχέδιο 401 (k):

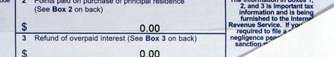

- Συνεισφέρουν. Συνεισφέρετε στο ταμείο με δολάρια προ φόρων, τα οποία λαμβάνονται απευθείας από το paycheck σας. Αυτό μειώνει το εισόδημά σας και ως εκ τούτου μειώνει το φόρο σας.

- Επενδύω. Μπορείτε να επενδύσετε τα χρήματα σε μια επιλογή κεφαλαίων. Δεν πληρώνετε φόρο για τα χρήματα που κερδίζουν οι επενδύσεις σας όσο παραμένουν στο 401 (k).

- Αποσύρω. Όταν αποσυρθείτε, αρχίζετε να αποσύρετε χρήματα από το 401 (k) σας. Πρέπει να πληρώσετε φόρο για τα χρήματα όταν το αποσύρετε. Ωστόσο, εάν το εισόδημά σας είναι χαμηλότερο από ό, τι ήταν όταν εργάζεστε, θα μπορούσατε να πληρώσετε φόρο με χαμηλότερο επιτόκιο.

Υπάρχει επίσης ένας εναλλακτικός τύπος σχεδίου 401 (k), που ονομάζεται Roth 401 (k), ο οποίος αναστρέφει αυτά τα φορολογικά οφέλη στο κεφάλι τους. Χρηματοδοτείτε το λογαριασμό σας με δολάρια μετά τη φορολογία, αλλά δεν καταβάλλετε φόρο στα χρήματα όταν το αποσύρετε.

Και οι δύο τύποι 401 (k) είναι σχέδια στο χώρο εργασίας, έτσι μπορείτε να επενδύσετε σε ένα μόνο μέσω της δουλειάς σας. Συνήθως, η επιχείρησή σας δεν θα εκτελέσει το ίδιο το σχέδιο. Αντίθετα, θα μισθώσει μια επιχείρηση επενδύσεων ως διαχειριστής. Αυτή η επιχείρηση θα σας στείλει τακτικές δηλώσεις για να σας ενημερώσει για το πώς εκτελεί το 401 (k) σας και πόσα χρήματα περιέχει. Αν θέλετε να κάνετε αλλαγές στις επενδύσεις σας, πρέπει να καλέσετε την επιχείρηση ή να επισκεφθείτε την ιστοσελίδα της.

Pro tip: Εάν ο εργοδότης σας προσφέρει 401 (k), ελέγξτε έξω Bloom, ένας online robo-σύμβουλος που αναλύει τους λογαριασμούς συνταξιοδότησής σας. Απλά συνδέστε το λογαριασμό σας και γρήγορα θα μπορείτε να δείτε πώς το κάνετε, συμπεριλαμβανομένου του κινδύνου, της διαφοροποίησης και των τελών που πληρώνετε. Επιπλέον, θα βρείτε τα σωστά κεφάλαια για να επενδύσετε στην κατάστασή σας. Εγγραφείτε για δωρεάν ανάλυση Bloom.

Όρια εισφορών

Η κυβέρνηση προσφέρει αυτά τα φορολογικά οφέλη για 401 (k) s επειδή θέλει να ενθαρρύνει τους Αμερικανούς να εξοικονομήσουν για συνταξιοδότηση. Ωστόσο, δεν θέλει να απομακρύνουν τόσο μεγάλο μέρος του εισοδήματός τους από τους φόρους, ώστε τελικά να μην πληρώνουν καθόλου φόρο εισοδήματος. Για να αποφευχθεί αυτό, θέτει όρια στο ποσό που μπορείτε να συνεισφέρετε σε ένα 401 (k) κάθε χρόνο.

Για το 2019, η μέγιστη συνεισφορά είναι 19.000 δολάρια για τους περισσότερους εργαζόμενους. Οι εργαζόμενοι άνω των 50 ετών μπορούν να κάνουν μια πρόσθετη "προσφορά" μέχρι $ 6.000, για μέγιστο ποσό $ 25.000. Αυτές οι εισφορές κάλυψης καθιστούν ευκολότερο για τους ηλικιωμένους εργαζόμενους να επιτύχουν τους στόχους αποταμίευσης λόγω συνταξιοδότησης πριν φτάσουν στην ηλικία συνταξιοδότησης.

Αν και αυτά είναι τα όρια που θέτει ο νόμος, ορισμένοι υπάλληλοι δεν επιτρέπεται να συνεισφέρουν μέχρι το μέγιστο. Ορισμένα σχέδια χώρου εργασίας επιβάλλουν περιορισμούς στις εισφορές που είναι χαμηλότερες από το ανώτατο όριο των 19.000 δολαρίων. Επιπλέον, οι ιδιοκτήτες, οι διαχειριστές και οι «υψηλά αποζημιωμένοι» εργαζόμενοι δεν επιτρέπεται πάντοτε να πραγματοποιούν τη μέγιστη συνεισφορά προ φόρων. Το IRS ορίζει τους εργαζομένους με υψηλό βαθμό αποζημίωσης (HCEs) με δύο τρόπους:

- Η δοκιμή ιδιοκτησίας. Κάθε εργαζόμενος που κατείχε τουλάχιστον το 5% της επιχείρησης κατά τη διάρκεια του προηγούμενου έτους ή του προηγούμενου έτους είναι ένας ΕΣΕ.

- Η δοκιμή αντιστάθμισης. Οι εργαζόμενοι είναι HCEs αν έχουν κερδίσει τουλάχιστον $ 80.000 το προηγούμενο έτος και κερδίζουν υψηλότερο μισθό από το 80% των εργαζομένων στην εταιρεία.

Απαιτούμενη ελάχιστη διανομή

Το IRS περιορίζει όχι μόνο πόσο μπορείτε να συνεισφέρετε σε ένα 401 (k), αλλά και πόσο μπορείτε να συνεχίσετε να συνεισφέρετε. Όταν φτάσετε στην ηλικία συνταξιοδότησης, πρέπει να σταματήσετε να βάζετε χρήματα στο λογαριασμό σας και να αρχίσετε να παίρνετε χρήματα. Το ποσό που πρέπει να αποσύρετε κάθε χρόνο ονομάζεται ελάχιστη απαιτούμενη διανομή ή RMD.

Ακριβώς όταν πρέπει να αρχίσετε να παίρνετε RMD εξαρτάται από το πότε συνταξιοδοτείτε. Εάν συνταξιοδοτηθείτε πριν είστε ηλικίας 70½ ετών, πρέπει να αρχίσετε να παίρνετε RMDs από το 401 (k) όταν φτάσετε σε αυτήν την ηλικία. Αν εξακολουθείτε να εργάζεστε όταν φτάσετε στην ηλικία των 70½ ετών, δεν χρειάζεται να λαμβάνετε μηνιαίες αποζημιώσεις μέχρι να συνταξιοδοτηθείτε.

Το RMD εξαρτάται από την ηλικία σας και πόσα χρήματα έχετε στο λογαριασμό. Το IRS προσφέρει φύλλα εργασίας για τον υπολογισμό του RMD για ένα συγκεκριμένο έτος. Αν προτιμάτε να μην κάνετε τα μαθηματικά τον εαυτό σας, μπορείτε να χρησιμοποιήσετε έναν αριθμομηχανή RMD, όπως αυτός της Schwab.

Πλεονεκτήματα της επένδυσης σε ένα 401 (k)

Οι ειδικοί συμφωνούν γενικά ότι αν έχετε πρόσβαση σε ένα 401 (k) στην εργασία, θα πρέπει να βάζετε χρήματα σε αυτό. Αυτά τα σχέδια προσφέρουν πολλά πλεονεκτήματα που δεν έχουν άλλες επενδύσεις, συμπεριλαμβανομένης της εξοικονόμησης φόρων, της ευκολίας και της αντιστοίχισης εισφορών από τον εργοδότη σας.

1. Πληρώνετε λιγότερα στους φόρους

Το πιο προφανές πλεονέκτημα των σχεδίων 401 (k) είναι η ικανότητά τους να μειώσουν τον φόρο σας. Για παράδειγμα, λέτε ότι κερδίζετε σήμερα $ 70.000 ανά έτος και πληρώνετε $ 8.700 σε ομοσπονδιακό φόρο εισοδήματος. Αν βάζετε $ 7.000 - 10% του εισοδήματός σας - στα 401 (k), το φορολογητέο εισόδημά σας μειώνεται στα $ 63.000. Ως αποτέλεσμα, ο φόρος σας μειώνεται στα περίπου $ 7.160, εξοικονομώντας περισσότερα από $ 1.300.

Επιπλέον, δεν πληρώνετε φόρους για τα χρήματα που κερδίζουν οι επενδύσεις σας. Αντί να πληρώνετε φόρους για τα μερίσματα που κερδίζετε, μπορείτε να τα επανεπενδύσετε, χωρίς φόρους, χρόνο με το χρόνο. Για να δείτε πόσο γρήγορα οι αποταμιεύσεις συνταξιοδότησης μπορούν να αυξηθούν σε ένα 401 (k), ελέγξτε μια αριθμομηχανή 401 (k) όπως αυτή από την AARP.

2. Κάνει την εξοικονόμηση ευκολότερη

Το A 401 (k) διευκολύνει την εξοικονόμηση για συνταξιοδότηση με δύο τρόπους. Πρώτα απ 'όλα, επειδή χρησιμοποιείτε δολάρια προ φόρων, οι επενδύσεις σας παίρνουν ένα μικρότερο δάγκωμα από το μισθό σας. Εάν οι φόροι καταναλώνονται σήμερα μέχρι το 15% του κάθε δολαρίου που κάνετε, πρέπει να κερδίσετε $ 1.000 για να επενδύσετε $ 850 σε έναν φορολογητέο λογαριασμό. Αλλά για να επενδύσετε $ 850 στο 401 (k) σας, θυσιάζετε μόνο $ 850 αξίας εισοδήματος.

Δεύτερον, οι συνεισφορές σε ένα 401 (k) είναι αυτόματες. Τα χρήματα έρχονται απευθείας από το paycheck σας προτού το λάβετε. Δεν υπάρχει τίποτα να θυμόμαστε και να μην κάνουμε γραφειοκρατία. Και επειδή δεν έχετε ποτέ τα χρήματα στα χέρια σας, δεν αισθάνεστε σαν να δώσετε αυτά τα χρήματα για να το επενδύσετε.

3. Ο εργοδότης σας μπορεί να μπει σε τσιπ

Αν και οι συνεισφορές στο 401 (k) σας προέρχονται κυρίως από το paycheck σας, πολλοί εργοδότες συμφωνούν να ταιριάζουν με ένα μέρος από αυτό που συνεισφέρετε. Για παράδειγμα, ο εργοδότης σας μπορεί να σας προτείνει να σας ταιριάζει με το δολάριο για το δολάριο για το πρώτο 3% του μισθού που βάζετε στο λογαριασμό σας. Έτσι, εάν κερδίζετε $ 70.000 και εσείς συμβάλλετε με το 3% αυτού ($ 2.100), λαμβάνετε άλλα 2.100 δολάρια από τον εργοδότη σας. Οι συνεισφορές του εργοδότη σας δεν υπολογίζονται στο όριο του ποσού που μπορείτε να επενδύσετε κάθε χρόνο.

Εάν είστε νέος υπάλληλος, τα χρήματα που ο εργοδότης σας συμβάλλει στο 401 (k) σας δεν γίνονται αμέσως. Πρέπει να εργαστείτε για την εταιρεία για ένα καθορισμένο αριθμό ετών πριν από αυτές τις συνεισφορές "vest", ή να μεταβιβάσει την κυριότητα σε σας. Αυτό γίνεται για να προστατεύσει την εταιρεία από το να χάσει τα χρήματά της αν αποφασίσετε να εγκαταλείψετε τη δουλειά σας μετά από ένα μόνο χρόνο. Ίσως χρειαστεί να περιμένετε οπουδήποτε από τρία έως έξι χρόνια για τις εισφορές του εργοδότη σας για να στεγαστεί εντελώς.

Ωστόσο, ακόμη και αν δεν μπορείτε να αξιοποιήσετε τις εισφορές του εργοδότη σας αμέσως, είναι ακόμα βασικά δωρεάν χρήματα. Οι ειδικοί συμφωνούν ότι εάν ο εργοδότης σας προσφέρει 401 (k) αντιστοίχιση, θα πρέπει να επενδύσετε τουλάχιστον αρκετά στο 401 (k) σας για να πάρετε το μέγιστο στα αντίστοιχα κεφάλαια.

4. Ελέγχετε τις επενδύσεις σας

Τα συνταξιοδοτικά προγράμματα για πανεπιστημιακά ιδρύματα τελούν υπό την πλήρη ευθύνη του εργοδότη. Ήταν τα χρήματα της εταιρείας που πήγαιναν στο ταμείο συντάξεων, έτσι η εταιρεία πήρε να αποφασίσει πώς να το επενδύσει. Με σχέδια 401 (k), αντίθετα, μπορείτε να επιλέξετε τις δικές σας επενδύσεις για να ταιριάξετε τις ανάγκες σας και το επενδυτικό στυλ σας.

Τα περισσότερα σχέδια 401 (k) προσφέρουν μια συλλογή αμοιβαίων κεφαλαίων από τα οποία μπορεί κανείς να επιλέξει, καλύπτοντας ένα μείγμα μετοχών, ομολόγων και επενδύσεων στην αγορά χρήματος. Μια δημοφιλής επιλογή για τις επενδύσεις 401 (k) είναι τα κεφάλαια ημερομηνίας στόχου, τα οποία προσαρμόζουν το επενδυτικό τους υπόλοιπο για να μειώσουν τον κίνδυνο καθώς πλησιάζετε στην αποχώρηση.

5. Ο Λογαριασμός σας είναι Μεταβιβάσιμος

Παρόλο που μπορείτε να επενδύσετε μόνο σε ένα 401 (k) μέσω του χώρου εργασίας σας, αυτό δεν σημαίνει ότι το σχέδιό σας είναι συνδεδεμένο με την εταιρεία σας. Αν αλλάξετε εργασία, μπορείτε να μεταβιβάσετε τα 401 (k) σε νέο λογαριασμό με τα ίδια φορολογικά πλεονεκτήματα. Αυτό θα μπορούσε να είναι ένας παραδοσιακός IRA ή ένας άλλος 401 (k) με τον νέο εργοδότη σας.

Αν η επιχείρησή σας πάει εκτός λειτουργίας, εξακολουθείτε να μην χάνετε τα χρήματα στο 401 (k) σας. Πιθανώς δεν θα είστε σε θέση να διατηρήσετε το σχέδιό σας, αλλά μπορείτε να μεταφέρετε τα χρήματα σε έναν ΙΡΑ και να μην πληρώσετε κανένα φόρο γι 'αυτό.

Ακόμα κι αν πεθάνεις, τα χρήματα στο 401 (k) σου δεν εξαφανίζονται. Εάν είστε παντρεμένοι, αυτόματα πηγαίνει στον σύζυγό σας. Εάν δεν είστε, μπορείτε να ονομάσετε όποιον επιθυμείτε - όπως ένας αδερφός, ενήλικος παιδί ή φίλος - ως δικαιούχος και το άτομο αυτό θα λάβει τα χρήματα.

Μειονεκτήματα της επένδυσης σε ένα 401 (k)

Συνολικά, το 401 (k) έχει τόσα πολλά πλεονεκτήματα που ακούγεται σαν ένα μη-brainer να επενδύσει σε ένα, αν έχετε την επιλογή. Ωστόσο, αυτό δεν σημαίνει ότι θέλετε να κάνετε όλες τις επενδύσεις σας με αυτόν τον τρόπο. Το 401 (k) έχει μερικά μειονεκτήματα που θα πρέπει να σας κάνουν προσεκτικούς για τη σύνδεση όλων των χρημάτων σας σε ένα.

1. Τα χρήματα είναι απρόσιτα

Όταν βάζετε τα χρήματά σας σε ένα 401 (k), είστε λίγο πολύ δεσμεύει μέχρι να φτάσετε στην ηλικία συνταξιοδότησης. Σύμφωνα με τους κανόνες IRS, κανονικά δεν επιτρέπεται να αποσύρετε χρήματα από το 401 (k) έως ότου φτάσετε σε ηλικία 59½ ετών. Εάν το κάνετε, όχι μόνο οφείλετε φόρους στα χρήματα που αποσύρετε, αλλά πρέπει επίσης να πληρώσετε επιπλέον 10% του ποσού ως ποινή. Για παράδειγμα, εάν είστε στο φορολογικό σκέλος 25% και αποσύρετε 5.000 δολάρια από το 401 (k) νωρίς, οφείλετε συνολικά 1.750 δολάρια - ή το 35% - σε φόρους.

Ωστόσο, υπάρχουν ορισμένοι εξαιρέσεις σε αυτόν τον κανόνα. Δεν υπάρχει ποινή για την απόσυρση χρημάτων νωρίτερα εάν:

- Χάνετε ή αφήνετε τη δουλειά σας σε ηλικία 55 ετών ή αργότερα

- Μπορείτε να συνταξιοδοτηθείτε νωρίτερα και να λάβετε "ουσιαστικά ίσες περιοδικές πληρωμές" από το 401 (k) σας μία φορά το χρόνο για να βοηθήσετε να χρηματοδοτήσετε τη συνταξιοδότησή σας (αν επιλέξετε αυτή την επιλογή, πρέπει να συνεχίσετε να λαμβάνετε τις πληρωμές για τουλάχιστον πέντε χρόνια ή έως ότου συμπληρώσετε την ηλικία των 59 ετών)

- Είστε απενεργοποιημένοι

- Χρειάζεστε τα χρήματα για να καλύψετε τα ιατρικά έξοδα που ανέρχονται σε περισσότερο από το 10% του εισοδήματός σας

- Χρειάζεστε τα χρήματα για να πληρώσετε για μια «ειδική εντολή εσωτερικών σχέσεων» (αυτό συνήθως σημαίνει την καταβολή της υποστήριξης του παιδιού ή της διατροφής σε έναν πρώην σύζυγο)

- Θα πεθάνεις και τα χρήματα στο 401 (k) σου πληρώνονται στον δικαιούχο σου

Οι διαχειριστές των σχεδίων 401 (k) έχουν επίσης την επιλογή να παραιτηθούν από την ποινή εάν υποφέρετε από κάποιες άλλες δυσκολίες που απαιτούν από εσάς να πάρετε τα χέρια σας σε πολλά χρήματα σε μια βιασύνη. Αυτό σας επιτρέπει να πατήσετε το 401 (k) σας για μια προκαταβολή σε ένα πρώτο σπίτι, να πληρώσετε για μερικούς τύπους μεγάλων επισκευών στο σπίτι σας, να αποφύγετε να χάσετε το σπίτι σας στον αποκλεισμό ή την έξωση, να πληρώσετε για κολέγιο ή να καλύψετε την κηδεία έξοδα. Τα σχέδια μπορούν επίσης να επιτρέψουν μια απαλλαγή από την κακομεταχείριση εάν είστε θύμα μιας καταστροφής όπως μια σοβαρή καταιγίδα, πυρκαγιά ή σεισμός. Ωστόσο, το σχέδιό σας δεν χρειάζεται να παραιτηθεί από την ποινή σε αυτές τις περιπτώσεις. εναπόκειται στον διαχειριστή του σχεδίου να αποφασίσει.

Ένας τρόπος να ξεπεραστεί αυτός ο περιορισμός είναι να δανειστείτε από το 401 (k) αντί να πάρετε μια πρόωρη αποχώρηση. Εφόσον πληρώσετε τα χρήματα πίσω στο λογαριασμό μέσα σε πέντε χρόνια, δεν θα πληρώσετε κανένα φόρο ή ποινή. Ωστόσο, θα πρέπει ακόμα να πληρώσετε τόκους και τέλη για το δάνειο. Επίσης, εάν χάσετε την εργασία σας ή αλλάξετε δουλειά, πρέπει είτε να εξοφλήσετε το δάνειο αμέσως είτε να μεταχειριστείτε το υπόλοιπο ως απόσυρση, πληρώνοντας όλους τους φόρους και τις ποινές.

Η κατώτατη γραμμή είναι ότι βάζοντας τα χρήματά σας σε ένα 401 (k) καθιστά πολύ πιο δύσκολο να το πάρει αν το χρειάζεστε. Αυτό δεν σημαίνει ότι δεν πρέπει να επενδύσετε στο 401 (k) σας, αλλά πρέπει να προσέξετε να μην επενδύσετε πάρα πολύ. Βεβαιωθείτε ότι αφήνετε αρκετά χρήματα σε προσιτούς λογαριασμούς για να καλύψετε όλες τις καθημερινές σας ανάγκες και να πληρώσετε για καταστάσεις έκτακτης ανάγκης.

2. Οι επενδυτικές επιλογές σας είναι περιορισμένες

Παρόλο που τα σχέδια 401 (k) προσφέρουν γενικά διαφορετικά κεφάλαια για να επενδύσουν, μπορούν να παρέχουν μόνο έναν περιορισμένο αριθμό επιλογών. Αυτό μπορεί να είναι καλό, αφού πάρα πολλές επιλογές θα μπορούσαν να είναι συντριπτικές. Είναι ευκολότερο να επιλέξετε από μια ποικιλία δωδεκάδων κεφαλαίων παρά να αξιολογήσετε εκατοντάδες διαφορετικές επιλογές.

Ωστόσο, τα ειδικά σχέδια που προσφέρουν τα 401 (k) σας δεν είναι πάντα οι καλύτερες δυνατές επιλογές. Μερικές φορές χρεώνουν υψηλότερα τέλη ή κερδίζουν χαμηλότερες αποδόσεις από άλλα ταμεία του ίδιου τύπου, όπως μετοχές ή ομόλογα. Και μερικές φορές το 401 (k) σας δεν σας δίνει πρόσβαση σε ένα συγκεκριμένο είδος επένδυσης που σας ενδιαφέρει, όπως τα αποθέματα ενέργειας.

Και πάλι, αυτό δεν σημαίνει ότι δεν πρέπει να βάζετε χρήματα στο 401 (k) σας, ειδικά εάν λαμβάνετε τα ίδια κεφάλαια από τον εργοδότη σας. Αλλά είναι ένας καλός λόγος να σκεφτείτε να επενδύσετε μερικά από τα χρήματά σας εκτός από τα 401 (k) σας. Δεν θα μπορείτε να χρησιμοποιήσετε δολάρια προ φόρων, αλλά θα έχετε περισσότερες επιλογές, μερικές από τις οποίες θα μπορούσαν να σας δώσουν καλύτερη απόδοση.

Τελικό Λόγο

Εάν έχετε πρόσβαση σε ένα σχέδιο 401 (k) στην εργασία, είναι λογικό να κάνετε μερικές από τις επενδύσεις σας με αυτό τον τρόπο. Τουλάχιστον, θα πρέπει να έχετε αρκετό μισθό για να επωφεληθείτε πλήρως από τα αντίστοιχα κεφάλαια του εργοδότη σας.

Ωστόσο, δεν έχει νόημα να δεσμεύσετε όλα τα χρήματά σας στο 401 (k) σας. Θα πρέπει να κρατήσετε μερικά από αυτά σε ένα ταμείο έκτακτης ανάγκης έτσι δεν θα χρειαστεί να χτυπάτε 401 (k) σας σε μια κρίση. Και αν μπορείτε να εξοικονομήσετε χρήματα, είναι επίσης καλή ιδέα να τοποθετήσετε ορισμένους σε φορολογητέους λογαριασμούς, οι οποίοι μπορούν να προσφέρουν μια ευρύτερη επιλογή επενδύσεων και χαμηλότερα τέλη.

Φυσικά, όλα αυτά είναι ένα ζήτημα αμφισβήτησης εάν ο χώρος εργασίας σας δεν προσφέρει ένα 401 (k). Αν έχετε δουλειά χωρίς οφέλη, εξετάστε άλλα προγράμματα συνταξιοδότησης, όπως οι IRA, που προσφέρουν παρόμοια φορολογικά πλεονεκτήματα.

Επενδύετε σε ένα χώρο εργασίας 401 (k); Γιατί ή γιατί όχι?