11 Triggers φορολογικού ελέγχου IRS - Κόκκινες σημαίες πρέπει να γνωρίζετε πριν από την κατάθεση

Σε έναν φορολογικό έλεγχο, το IRS τοποθετεί ολόκληρη την οικονομική σας ζωή κάτω από το μικροσκόπιο - το εισόδημά σας, τα περιουσιακά σας στοιχεία και τα έξοδά σας. Και αν αποτύχετε να αποδείξετε στην ικανοποίησή σας ότι η επιστροφή σας ήταν ακριβής, προετοιμαστείτε για ποινές, πρόστιμα ή ακόμα και χρόνο φυλάκισης.

Αλλά οι περισσότεροι έλεγχοι της IRS δεν είναι τυχαίοι. Αυτά ενεργοποιούνται από αλγοριθμικές "κόκκινες σημαίες" που υποδηλώνουν στατιστικά είτε μια ελαττωματική απόδοση, υψηλές αποδόσεις μη ανακοινωθέντος εισοδήματος ή και τα δύο. Μερικές από τις καλύτερες σε απευθείας σύνδεση υπηρεσίες φορολογικής προετοιμασίας, όπως H & R Block και TaxAct, τώρα συμπεριλάβετε τις ειδοποιήσεις αν η επιστροφή σας περιλαμβάνει τις κόκκινες σημαίες παρακάτω, αν και δεν υπάρχει υποκατάστατο για την πρόσληψη πιστοποιημένου συντακτών φόρων για να εξασφαλίσετε ότι η επιστροφή σας είναι πλήρης και ακριβής.

Αποφύγετε αυτές τις 11 κόκκινες σημαίες κατά την προετοιμασία της επιστροφής σας για να αποτρέψετε την ανεπιθύμητη προσοχή από την καλή ol 'Uncle Sam:

1. Υψηλά Κέρδη

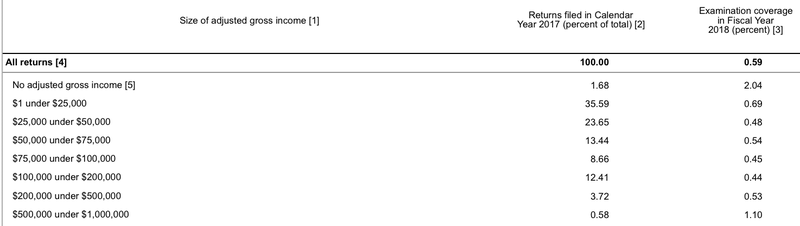

Σύμφωνα με τα πιο πρόσφατα διαθέσιμα στοιχεία - από το 2017 - το IRS έχει ελέγξει το 0,62% όλων των φορολογικών δηλώσεων, ή περίπου ένα από κάθε 161 επιστρέφει. Όμως, όσο υψηλότερο είναι το εισόδημα που αναφέρθηκε, τόσο μεγαλύτερες είναι οι πιθανότητες ενός ελέγχου.

Οι φορολογούμενοι που κέρδιζαν πάνω από 10 εκατομμύρια δολάρια σε εισόδημα είχαν μια τρομακτικά υψηλή πιθανότητα ελέγχου 14,52%: πάνω από μία στις επτά επιστροφές. Γιατί; Επειδή εκεί βρίσκεται το καλύτερο κτύπημα για το δολάριο του IRS. Αν πιάσουν έναν mogul που κερδίζει 10.000.000 δολάρια ετησίως για εξαπάτηση των φόρων τους, μπορούν δυνητικά να παρασύρουν σε εκατομμύρια δολάρια σε μη καταβληθέντες φόρους.

Αλλά αν πιάσουν τον Joe Bartender υποτιμώντας τις συμβουλές του κατά $ 500, το IRS δεν είναι ακριβώς κάθεται σε ένα χρυσωρυχείο των ανεκπλήρωτων εσόδων. Ακολουθεί ο τρόπος με τον οποίο οι αριθμοί ελέγχου του IRS υποχωρούν για κάθε φορολογική κατηγορία:

Καθώς το εισόδημά σας αυξάνεται, προετοιμαστείτε για επιπλέον έλεγχο από το IRS, ειδικά αν αυξηθεί γρήγορα.

2. Αδήλωτο εισόδημα

Αν εργάζεστε για κάποιον, είτε ως υπάλληλος W2 είτε ως μισθωτός 1099, το IRS πιθανότατα το γνωρίζει.

Ο πληρωτής πρέπει συνήθως να καταθέσει έντυπα W2 ή 1099 με το IRS. Ο χρηματιστής σας αρχείων ακόμα 1099 για τα μερίσματα που κερδίζετε από τα αποθέματά σας.

Όταν αποτύχετε να δηλώσετε εισόδημα, αλλά το IRS λαμβάνει την τεκμηρίωση που λάβατε, μπορείτε να περιμένετε να ακούσετε από αυτά.

Ακόμη και όταν κερδίζετε εισόδημα μετρητών και αρχεία πληρωμών 1099, το IRS εξακολουθεί να χρησιμοποιεί αλγόριθμους για να ελέγξει τις συνήθειες των δαπανών σας έναντι του δηλωμένου εισοδήματός σας. Όταν δεν ευθυγραμμίζονται, μπορείτε να περιμένετε να ελεγχθούν.

3. Υψηλές Αποκοπές Σχετικά με το Εισόδημα

Εάν κερδίζετε $ 95.000 από τη δουλειά σας, αλλά ζητάτε 90.000 δολάρια σε φορολογικές εκπτώσεις, πιστεύετε καλύτερα ότι το IRS θα αυξήσει τα χιούμορ τους χωρίς χιούμορ.

Για ορισμένες δαπάνες, όπως η έκπτωση τόκων υποθηκών, οι δανειστές υποβάλλουν φόρο φόρου 1098 με το IRS. Ξέρουν ακριβώς πόσα ξοδέψατε για το ενδιαφέρον των στεγαστικών δανείων, οπότε μην σκεφτείτε ούτε καν να φουσκώσετε τον αριθμό.

Και για άλλα εκπτώσιμα έξοδα, όπως οι έκπτωσεις των φιλανθρωπικών εισφορών και οι εκπτώσεις για την εκπαίδευση, το IRS σηματοδοτεί την επιστροφή σας εάν είναι υψηλό σε σχέση με το εισόδημά σας. Κάνετε τον εαυτό σας μια χάρη και να κρατήσει τις εκπτώσεις σας λογικές σε σχέση με το εισόδημά σας, ειδικά oft-abus μειώσεις, όπως η παρακράτηση στο σπίτι γραφείο.

Βέβαιοι για τη νομιμότητα των εκπτώσεων σας; Πάρτε τα, αλλά κρατήστε εξαιρετικά αρχεία, γιατί ίσως χρειαστεί να αποδείξετε την εγκυρότητά τους στο IRS.

4. Διογκωμένα Επιχειρηματικά Έξοδα

Για τους αυτοαπασχολούμενους φορολογούμενους, η αφαίρεση των επιχειρηματικών εξόδων του Προγράμματος Γ είναι ένα όνειρο. Μπορούν ακόμα να λάβουν την κανονική έκπτωση, αλλά μπορούν επίσης να αφαιρέσουν μια μικρή ποσότητα εξόδων - τα ταξίδια, το γραφείο στο σπίτι και τα είδη γραφείου είναι μερικά παραδείγματα. Το καλύτερο από όλα, τα επαγγελματικά έξοδα που αφαιρούνται εδώ μειώνουν όχι μόνο τον φόρο εισοδήματος, αλλά και τον φόρο αυτοχρηματοδότησης.

Και το IRS το ξέρει.

Πριν να πάρετε υπερβολικά έξοδα-χαρούμενος, εδώ είναι μερικά faux pas για να αποφύγετε:

- Απαίτηση περισσότερων εκπτώσεων από τα κέρδη (ειδικά για πολλά έτη). Οι περισσότερες επιχειρήσεις χάνουν χρήματα στο πρώτο ή το δεύτερο έτος τους. Χρειάζονται χρήματα για να ξεκινήσει μια επιχείρηση μετά από όλα, και λίγες επιχειρήσεις βλέπουν ένα άμεσο κέρδος. Όμως, όσο περισσότερα έξοδα ζητάτε σε σχέση με το εισόδημα της επιχείρησής σας, τόσο μεγαλύτερες είναι οι πιθανότητες ενός ελέγχου, ειδικά όταν ζητάτε επιχειρηματικές απώλειες για αρκετά χρόνια στη σειρά.

- Αναφορά γύρων αριθμών για έσοδα ή έξοδα. Η επιχείρηση είναι ακατάστατη. Έτσι, όταν το IRS βλέπει τακτοποιημένα, τακτοποιημένα στρογγυλά νούμερα, ξέρουν ότι ο φορολογούμενος πιθανώς στρογγυλοποίησε τους, πράγμα που σημαίνει μια καλύτερη εκτίμηση και μια εφευρετικότητα στο χειρότερο. Με τη σειρά του, αυτό σημαίνει ότι ο φορολογούμενος πιθανότατα δεν μπορεί να παράγει ακριβή τεκμηρίωση για αυτούς τους υπερβολικά τέλειους αριθμούς γύρου.

- Γράφοντας το 100% των κοινών προσωπικών εξόδων. Ποιες είναι οι πιθανότητες ότι ένας φορολογούμενος χρησιμοποιεί μόνο το smartphone για δουλειά και έχει ένα ξεχωριστό τηλέφωνο για την προσωπική του ζωή; Ή πώς ξεχωριστά αυτοκίνητα που οδηγούνται μόνο για δουλειά; Λίγοι άνθρωποι περιπλανούνται με πολλά τηλέφωνα στην τσέπη τους ή στο πορτοφόλι τους. Και λίγοι άνθρωποι κρατούν ένα αυτοκίνητο αποκλειστικά για εργασία και ένα αποκλειστικά για προσωπική χρήση. Εκτός αν μπορείτε να αποδείξετε ότι είστε η εξαίρεση, μην διεκδικήσετε το 100% του τηλεφώνου, του αυτοκινήτου σας ή άλλων εξόδων που χρησιμοποιείτε μερικές φορές στην προσωπική σας ζωή.

- Αφαίρεση πάρα πολύ για γεύματα, ταξίδια και ψυχαγωγία. Οι φορολογούμενοι θεωρούν ότι είναι πολύ δελεαστικό να καταργούν τα έξοδα γευμάτων, ταξιδιού και ψυχαγωγίας ως επιχειρηματικά έξοδα. Σίγουρα, μερικές φορές οι αυτοαπασχολούμενοι αναλαμβάνουν αυτές τις δαπάνες. Αλλά πάρα πολύ άπληστοι, και το IRS θα χτυπήσει. Γνωρίζουν ότι αυτή η ανέντιμη τριάδα δαπανών γίνεται κακοποιημένη, καθώς γνωρίζουν ότι είναι δύσκολο για τους φορολογούμενους να αποδείξουν ότι το 100% των εξόδων του ταξιδιού σχετίζονται με τις επιχειρήσεις. Επίσης, σύμφωνα με το Νόμο περί φορολογικών περικοπών και απασχόλησης του 2017, οι ιδιοκτήτες επιχειρήσεων δεν μπορούν πλέον να αφαιρέσουν καθόλου τις δαπάνες για ψυχαγωγία. Αυτό σημαίνει ότι δεν υπάρχουν πλέον κρατήσεις γκολφ ή κρατήσεις αθλητικών εκδηλώσεων, ανεξάρτητα από το πόση επιχείρηση συζητάτε για τους συνδέσμους. Πάρτε κρατήσεις γευμάτων και ταξιδιών συντηρητικά, αν όχι καθόλου, και κρατήστε λεπτομερή αρχεία και αποδείξεις. Αν δεν έχετε αρχεία για το ποιος ήταν εκεί, για τι μίλησα και γιατί σχετίζονταν με τις επιχειρήσεις, μην αφαιρέσετε το έξοδο.

- Γραφείο στο σπίτι. Οι αυτοαπασχολούμενοι μπορούν ακόμα να διεκδικήσουν έκπτωση στο γραφείο, σε αντίθεση με τους υπαλλήλους. Αλλά το IRS ξέρει πόσοι φορολογούμενοι καταχρώνται αυτή την έκπτωση φόρου αυτοαπασχόλησης, καθιστώντας εύκολο τον έλεγχο. Οι κανόνες είναι σαφείς: μπορείτε μόνο να αφαιρέσετε για το χώρο στο σπίτι σας που χρησιμοποιείται αποκλειστικά για επιχειρήσεις. Δεν έχει σημασία πόσα emails εργασίας απαντάτε ενώ κάθεστε στον καναπέ σας στο living room βλέποντας το Netflix. δεν μπορείτε να αφαιρέσετε τον χώρο. Εάν έχετε ένα πραγματικό γραφείο στο σπίτι σας που χρησιμοποιείτε μόνο για εργασία, μπορείτε να το αφαιρέσετε. Εάν ο πρώτος όροφος του σπιτιού σας είναι δημόσια επιχείρηση, όπως ένα μπαρ ή κομμωτήριο, και ζείτε στο διαμέρισμα του 2ου ορόφου, μπορείτε να αφαιρέσετε τον πρώτο όροφο. Διαφορετικά, μην πάρετε χαριτωμένο και προσπαθήστε να διεκδικήσετε το δωμάτιό σας που έχει ένα γραφείο σε μια γωνιά. Ως τελική σκέψη, μπορείτε να πάρετε μόνο το σπίτι έκπτωση γραφείο εάν αναφέρετε τα κέρδη. Δεν μπορεί να χρησιμοποιηθεί για την επέκταση των αναφερθεισών απωλειών.

5. Ξένους Χρηματοοικονομικοί Λογαριασμοί

Το IRS παίρνει εξαιρετικά περίεργα στοιχεία για τα ξένα περιουσιακά στοιχεία. Γνωρίζουν ότι πολλοί φοροδιαφεύγοι χρησιμοποιούν υπεράκτιες πειρατικές τράπεζες και φορολογικούς παραδείσους και μόλις πιάσουν το άρωμα των ξένων περιουσιακών στοιχείων, απελευθερώνουν τα κυνηγόσκυλα για το κυνήγι.

Εάν κρατήσετε ξένους χρηματοοικονομικούς λογαριασμούς που ανήλθαν σε περισσότερα από 10.000 δολάρια σε συνδυασμό οποιαδήποτε στιγμή κατά τη διάρκεια του έτους, πρέπει να υποβάλετε μια έκθεση FinCEN 114 (FBAR). Εάν δεν το κάνετε αυτό μπορεί να οδηγήσει σε βίαιες κυρώσεις.

Και ενώ το IRS είναι πιο πιθανό να ελέγξει τους φορολογούμενους με αποκαλυπτόμενους λογαριασμούς ξένου συναλλάγματος, αυτό που πραγματικά παίρνει το γαύγισμα των σκύλων είναι όταν ανακαλύπτουν άγνωστους ξένους λογαριασμούς. Εν ολίγοις, να είστε πολύ προσεκτικοί με τα ξένα περιουσιακά στοιχεία σας.

6. Μεγάλες επιχειρήσεις μετρητών

Εστιατόρια, μπαρ, κουρεία, νυχτικά, πλυντήρια αυτοκινήτων, και άλλα μετρητά μόνο ή σε επιχειρήσεις με βαριά μετρητά διοχετεύονται για έλεγχο από το IRS. Γιατί; Επειδή το IRS γνωρίζει ότι οι επιχειρήσεις με βαρύτητα σε μετρητά μπορούν να αναρτούν λιγότερο τα έσοδα.

Οι επιχειρήσεις που εκμεταλλεύονται μεγάλες ποσότητες μετρητών διπλασιάζουν τους ελέγχους επειδή χρησιμοποιούνται τόσο συχνά για τη νομιμοποίηση εσόδων από παράνομες δραστηριότητες.

Εάν ασχολείστε με μια βαριά επιχείρηση σε μετρητά, φυλάξτε καθαρά βιβλία και μισθώστε έναν απότομο λογιστή.

7. Απαίτηση του ίδιου εξαρτώμενου δύο φορές

Μόνο ένας γονέας μπορεί να διεκδικήσει ένα παιδί ως εξαρτώμενο.

Εάν είστε παντρεμένοι, αλλά αρχειοθετημένοι ξεχωριστά ή διαζευγμένοι, αυτό σημαίνει ότι ένας γονέας δεν έχει τύχη στην επιστροφή τους. Αν χρειαστεί, χρησιμοποιήστε τον κανόνα του breaker που βρίσκεται στην δημοσίευση IRS 501.

Σε αντίθεση με πολλές από τις άλλες κόκκινες σημαίες σε αυτήν τη λίστα, αυτή η επιστροφή φόρου είναι συνήθως αυτή ακριβώς: ένα λάθος. Αλλά μην το καταφέρετε, επειδή ισχυρίζεστε ότι η ίδια εξαρτάται δύο φορές θα σηματοδοτήσει την επιστροφή σας ως εσφαλμένη με το IRS.

8. Απαίτηση ζημιών ενοικίων

Μεταξύ των πολλών πλεονεκτημάτων της επένδυσης σε ακίνητα είναι τα φορολογικά οφέλη. Αλλά εάν ζητήσετε απώλειες από ενοικιαζόμενη ιδιοκτησία, να είστε έτοιμοι να δημιουργήσετε αντίγραφα ασφαλείας των αριθμών σας.

Το IRS επιτρέπει να αφαιρεθούν έως και 25.000 δολάρια σε απώλειες ενοικίων έναντι του κανονικού εισοδήματός σας W2 - εάν διαχειρίζεστε ενεργά τα ακίνητά σας. Εάν αναθέσετε σε έναν διαχειριστή ακινήτων, ξεχάστε το.

Ακόμη και αν αυτοδιαχειριζόμενη, η φορολογία αφαιρείται για τους φορολογούμενους που κερδίζουν πάνω από $ 100.000 και εξαφανίζεται εξ ολοκλήρου για εκείνους που κερδίζουν $ 150.000 ή περισσότερους.

Η κατοχή ενοικιαζόμενων ακινήτων περιπλέκει τη φορολογική σας δήλωση, καθώς αυτές οι αποχρώσεις είναι απλώς μια γρατσουνιά στην επιφάνεια των κανόνων. Μίσθωση ενός λογιστή εξοικειωμένοι με τις επενδύσεις σε ακίνητα για να μεγιστοποιήσετε τις κρατήσεις σας και να κρατήσετε τον εαυτό σας έξω από το crosshairs του θείου του Σαμ.

9. Απαίτηση ζημιών για ένα χόμπι

Τα έξοδα χόμπι δεν εκπίπτουν. Περίοδος.

Για να χαρακτηριστεί ως μια πραγματική επιχείρηση με εκπεστέα έξοδα, η δραστηριότητα πρέπει να έχει εύλογη προσδοκία να κερδίσει κέρδος και πρέπει να διαχειρίζεται με επιχειρηματικό τρόπο. Εάν κερδίζετε χρήματα κυρίως από δουλειά W2 ή άλλες πηγές και προσπαθείτε να διεκδικήσετε ζημιές "επιχειρηματικών" για αρκετά χρόνια στη σειρά, συχνά σημαίνουν την επιστροφή σας για έναν ανθρώπινο πράκτορα για να το αναθεωρήσετε. Και όταν βλέπουν μια "επιχείρηση" που ακούγεται ύποπτα σαν χόμπι, περιμένετε μια επίσκεψη.

Φυσικά, κανείς δεν λέει ότι δεν μπορείτε να μετατρέψετε το χόμπι σας σε επιχείρηση που κερδίζει χρήματα. Απλά βεβαιωθείτε ότι το κάνετε πριν αρχίσετε να ζητάτε τα έξοδα.

10. Λήψη πρώιμων κατανομών από έναν IRA ή 401 (k)

Όταν αποσύρετε χρήματα από το λογαριασμό συνταξιοδότησης πριν από την ηλικία των 59½ ετών, θεωρείται ως διανομή και υπόκειται σε ποινή 10%, συν τους μη καταβληθέντες φόρους. Πολλοί φορολογούμενοι αμελούν να πληρώσουν αυτήν την ποινή - και ακούν από την IRS για αυτό.

Ο θεματοφύλακας του σχεδίου σας αναφέρει όλες τις κατανομές του λογαριασμού αποχώρησης στο IRS. το γνωρίζουν ήδη. Όταν αποτύχετε να δηλώσετε κάτι που το IRS ήδη γνωρίζει, μπορείτε να μαντέψετε τι συμβαίνει.

Αποφύγετε το ζήτημα εντελώς αν μπορείτε και αγγίξτε τις αποταμιεύσεις μόνο μετά την αποχώρησή σας.

Επαγγελματική συμβουλή: Εάν έχετε πρόσβαση σε ένα σχέδιο που υποστηρίζεται από εργοδότη 401 (k), βεβαιωθείτε ότι είστε εγγραφείτε για το Blooom. Θα διενεργήσουν δωρεάν ανάλυση του λογαριασμού σας για να βεβαιωθείτε ότι είστε κατάλληλα διαφοροποιημένοι, έχετε τη σωστή κατανομή ενεργητικού και δεν πληρώνετε υπερβολικά τέλη.

11. Αδυναμία αναφοράς κερδών παιχνιδιού

Πολλοί παίκτες αναψυχής δεν γνωρίζουν ότι οι καζίνο αναφέρονται στην IRS, χρησιμοποιώντας το έντυπο W-2G. Για άλλη μια φορά, ο θείος Σαμ ξέρει περισσότερα από ό, τι νομίζετε ότι κάνει, και όταν η χαρτοπαικτική λέσχη αναφέρει μια μεγάλη νίκη από την πλευρά σας και παραλείπετε να το αποκαλύψετε, μπορείτε να περιμένετε έναν έλεγχο.

Οι παίκτες ψυχαγωγίας πρέπει να αποκαλύψουν τυχόν κέρδη ως "άλλα εισοδήματα" στο Έντυπο 1040. Οι επαγγελματίες παίκτες πρέπει να δηλώσουν το εισόδημά τους στο Πρόγραμμα C.

Αλλά όπου οι παίκτες παίρνουν πραγματικά το πρόβλημα, αναφέρουν απώλειες. Σύμφωνα με το νόμο, οι απώλειες τυχερών παιχνιδιών μπορούν να χρησιμοποιηθούν μόνο για την αντιστάθμιση των κερδών τυχερών παιχνιδιών και όχι άλλων τύπων εισοδήματος. Η μόνη εξαίρεση γίνεται για τους επαγγελματίες παίκτες και αν προσπαθήσετε να ισχυριστείτε ότι είστε επαγγελματίας παίκτης με απώλειες στο Πρόγραμμά σας C, κερδίζοντας μισθό W2 πλήρους απασχόλησης, περιμένετε να εξεταστεί.

Τελικό Λόγο

Τα τελευταία χρόνια, υπήρξαν πολλές συζητήσεις για τα ρομπότ και τον αυτοματισμό που αντικαθιστούν όλες τις δουλειές μας. Οι λογιστές βρίσκονται αποκλειστικά στον κατάλογο των απειλούμενων επαγγελμάτων, δεδομένου του τρόπου με τον οποίο βασίζεται η φορολογική προετοιμασία βάσει κανόνων και λογικών.

Οι φορολογικοί νόμοι των ΗΠΑ αφήνουν τόσα περιθώρια για την ερμηνεία ότι συχνά λαμβάνουν απόφαση κρίσης. Δεδομένου ότι η φορολογική σας δήλωση παίρνει παχύτερο και πιο περίπλοκο, ένας από τους οικονομικούς συμβούλους που πρέπει να προσλάβετε είναι λογιστής.

Μερικές φορές θέλετε κάποιος να σας πει όχι μόνο τι μπορείτε να κάνετε, αλλά τι πρέπει να κάνετε. Σίγουρα, μπορεί να είστε σε θέση να μασάζ μια δαπάνη σε μια έκπτωση, αλλά με τι κόστος από την άποψη του κινδύνου ελέγχου?

Κάθε φορά που η φορολογική σας δήλωση περιλαμβάνει μία ή περισσότερες από τις κόκκινες σημαίες παραπάνω, προσέξτε να κρατάτε σχολαστικά ρεκόρ. Ο φορολογούμενος μπορεί να έρθει για σένα.

Έχετε ποτέ υποβληθεί σε έλεγχο; Αυτό που τραβούσε την προσοχή του IRS?